【イベントレポート】 インボイス制度「課題」と「対策」を総点検~ 増える業務負担、嵩む運用コストを克服する、効率化ロードマップ ~

2023年10月1日より、消費税の仕入税額控除の方式として「インボイス制度」が開始される。適格請求書(インボイス)を発行できるのは「適格請求書発行事業者」に限られ、この「適格請求書発行事業者」になるためには、登録申請書を提出し登録を受ける必要がある。

また本制度では、取引内容や取引年月日、消費税額などといった記載要件が記載された「適格請求書(インボイス)」を保存することによってのみ、仕入税額控除が受けられることになる。そのため売り手側は、取引相手の求めに応じインボイスを交付することが必要となり、買い手側は、消費税申告・納付にあたって仕入税額控除を受けるには原則として売り手からインボイスを受け取って保存しておくことが必要となる。

本制度の開始により、インボイスの発行義務や申告・納税義務、税務調査に耐えうる経理業務など業務量が格段に増え、運用コストも嵩むことが想定される。また、免税事業者などでは、今まで内部に留保されていた消費税分に係る取引金額などの見直しがされることもあり、利益率や資金繰りに影響を及ぼすことも考慮する必要がある。

「消費税額」「消費税率」を正確に把握することでより透明性の高い取引が実現する一方で、業務負担増やコスト増といった「課題」に対して業務フローの見直しやデジタルツールの活用、自動化、省力化など「対策」も併せて講じていかなければならない。

本カンファレンスでは「インボイス制度『課題』と『対策』を総点検」をテーマに、業務負担増やコスト増への対策、持続的な経理業務の効率化に向けたロードマップについて専門家の講演を通じ、実践形式で考察した。

■基調講演

インボイス制度への対応の“課題”と“対策”

~ 経理業務の負担増、コスト増を克服するためのデジタル化、効率化のロードマップ~

SKJ総合税理士事務所 所長/税理士

袖山 喜久造氏

中央大学商学部会計学科卒業。平成元年4月東京国税局に国税専門官として採用。都内税務署を経て東京国税局調査部、国税庁調査課を含め15年間を大企業の法人税調査等を担当。平成24年7月東京国税局を退職。同年9月税理士登録。同11月千代田区神田淡路町にSKJ総合税理士事務所を開設。令和元年5月SKJコンサルティング合同会社を設立。電子帳簿保存法関連の電子化コンサルティングを行っている。

◎消費税インボイス制度の概要

2023年10月から適格請求書保存方式=消費税インボイス制度が始まる。「受け取った消費税-支払った消費税=納付消費税」となり、適格請求書発行事業者へ支払った消費税は、支払先の適格請求書発行事業者が消費税申告をするため、消費者が負担した消費税は、ほとんどが納税されることになる。

適格請求書とは、売り手が買い手に対し、正確な消費税率、消費税額を伝えるための手段として発行する書類(データ含む)で、法定事項の記載が必要だ。2023年3月31日までに所轄税務署に適格請求書発行事業者登録申請書を提出し、登録番号の通知を受け、適格請求書に番号を記載することになる。

適格請求書発行事業者は、取引先から適格請求書の発行を求められた場合、消費税法の規定通りの適格請求書を発行する義務がある。事業者は発行側・受領側双方の立場となるため、多岐にわたる検討項目を確認し対応する必要がある。

適格請求書は書面または電磁的記録で発行できるため「電子インボイス」の交付・受領ができることになる。適格請求書等の対応はデジタルデータを活用した請求書処理業務の電子化の検討(経理業務のDX化)を検討し、次のステップで請求書以外の業務に係る電子化の検討(業務DX化)を行い、段階的に電子化の検討をするといいだろう。

消費税の仕入れ税額控除の要件は、①帳簿へ所要事項の記載と保存 ②適格請求書等の保存となる。事業者は帳簿の記載事項の確認や適格請求書等の保存方法についての検討をする必要がある。適格請求書は、書面とデータの双方を受領することになり、データによる一元管理ができる方法の検討も必要となる。

インボイス制度導入後は、全ての支払いについて(一部免除されているものを除き)仕入れ税額控除を行う場合には適格請求書の保存が必要であり、免税事業者等への支払いについての区分経理などの検討も必要である。(ただし令和11年9月まで経過措置あり)。

◎改正電子帳簿保存法の概要

令和3年度の電子帳簿保存法(電帳法)の改正では、国税関係帳簿書類を電子化する際の様々な法令要件が緩和されている。一方で電子取引データの出力書面による保存方法の廃止や、書類画像データ等を改ざんした場合の重加算税の加重賦課など罰則強化の改正も行われている。適格請求書等についても、書面やデータなど授受方法に応じてデータで保存する場合の要件が異なるため、しっかりと法令について認識する必要がある。

「スキャナ保存」にあたっては保存システム、入出力機器等の要件と期限ほかの運用要件が細かく定められており、留意が必要だ。「電子取引データの保存」についても保存場所、期間、措置、保存要件などを細かく確認し留意する必要がある。例えば保存にあたっては関係書類の備え付け、見読性の確保、検索機能の確保などが求められる。

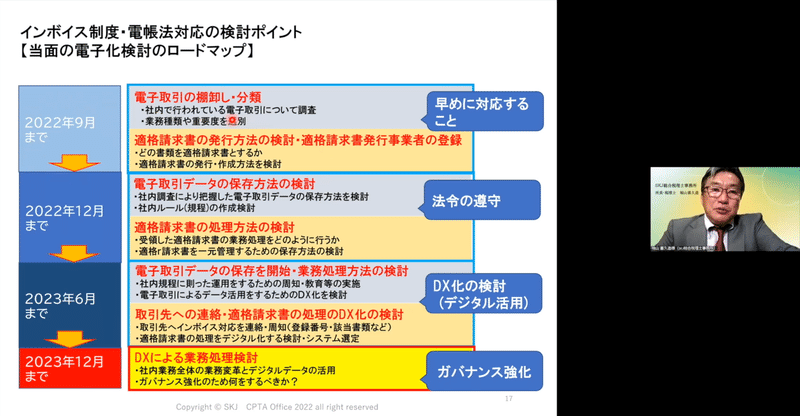

◎インボイス制度・電帳法対応の検討ポイント

当面の電子化検討のロードマップは、まず2022年(令和3年)9~10月までに電子取引の棚卸し・分類/適格請求書の発行方法の検討・適格請求書発行事業者の登録⇒22年12月までに電子取引データの保存方法の検討/適格請求書の処理方法の検討⇒23年6月までに電子取引データの保存を開始・業務処理方法の検討/取引先への連絡・適格請求書の処理のDX化の検討⇒23年12月までにDXによる業務処理検討、となる。

電帳法対応だけが本来の電子化の目的ではない。これを契機としたDX化、業務の効率化、ガバナンスの強化、生産性向上が電子化の大きな目的だ。業務処理の電子化と証憑保存の電子化、その両面からの精緻な検討と、電帳法に対応した文書管理システムの構築が必要だ。

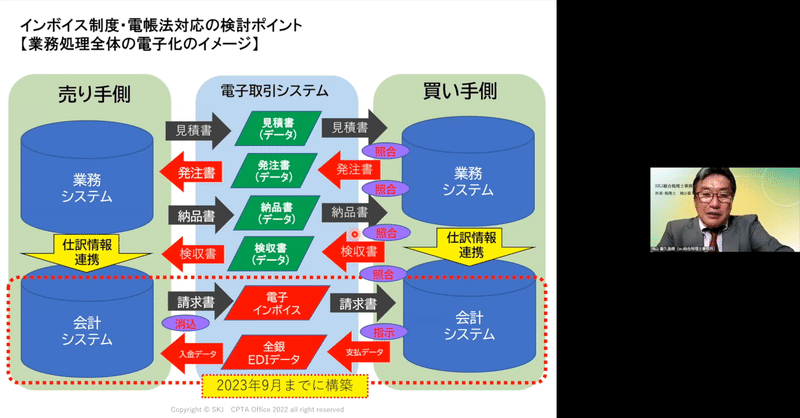

業務処理の電子化のポイント、ワークフローシステムのチェックポイントは以下。証憑データが添付され保存できるか/会計システムに仕訳情報が自動連携されるか/保存システムは電帳法法令要件対応されているか、だ。取引ごとに書類をきちんと管理し網羅性や検索性を確保することでガバナンスは高まる。電子インボイスの発行データ形式は様々であり、受領側では適格請求書のデータ形式ごとにデータの活用方法の検討をしたい。授受された取引書類データを活用した業務処理を行う、取引データの保存は電帳法対応して全て保存できる、、データが法定の保存期間中保存できるか、取引データの入力や処理におけるDX化、、送受信データを活用した業務が行えるか、がポイントである。

例えば、電子インボイスの標準フォーマットである「JPPINT(国際請求書規格でありPeppol形式)」の電子インボイスは、ほとんどの会計システムで自動入力・自動伝票作成が可能となる予定で、経理業務の適正・効率化につながるだろう。また、標準フォーマットの電子インボイス(JP PINT)を活用することで、支払情報の自動連係や請求データの自動消込なども可能となるシステムが現れる。

2023年9月までには請求書周りの業務処理の電子化の検討を行い、その後の電子化は請求書以外の業務処理を電子化するために、売り手側、買い手側とも電子取引システムを整備し、会計システムを含めた業務処理全体を電子化できると理想的だ。

適格請求書発行事業者は、「国税庁適格請求書発行事業者登録簿」を逐次登録の確認を行うことにより適切か消費税の会計処理ができることになる。そのためには、国税庁公表サイト(23年10月から国税庁ホームページで公開予定)で登録番号を1件ごとに確認する方法と、国税庁の登録簿情報をAPIによりシステムに連携し、自社システムやクラウドシステムで自動確認する方法がある。後者=サービス事業者・ベンダーのクラウドシステム等で国税庁の情報にアクセスし(API連携)、自動で確認処理~伝票起票をする方法は効率・利便性に優れるので導入検討の価値がある。

■ソリューション講演

インボイス制度への対応を見据えた

請求書業務の再構築における3つのポイント

Sansan株式会社

Bill One Unit プロダクトマーケティングマネジャー

公認会計士

柴野 亮氏

公認会計士試験に合格後、PwCあらた有限責任監査法人に入社。上場企業や外資系企業の会計監査、内部統制監査に従事する。2014年にSansan株式会社へ入社し、財務・経理担当として経理実務、資金調達、上場準備業務などに携わる。さまざまな部門で発生する請求書業務が非効率であることに大きな疑問を感じ、新規事業開発部門に異動してクラウド請求書受領サービス「Bill One」の事業開発に着手。現在はプロダクトマーケティングマネジャーとして、新しい請求書業務の在り方を普及させるために尽力する。

“請求書受領から、月次決算を加速する”「Bill One」は、クラウド請求書受領サービス市場においてマーケットシェアNo.1を獲得している※。直近12カ月平均解約率も0.49%と低い(2022年5月期Q4末)。2023年10月1日のインボイス制度開始から3カ月後の12月31日には、電子帳簿保存法(電帳法)の許容期間が終了し、電子で受け取った請求書は電子保存が義務化される。23年後半までに、インボイス制度と電帳法のどちらにも対応した請求書業務フローを再構築する必要がある。

※デロイトトーマツミック経済研究所のレポートより

インボイス制度とは、消費税の「仕入れ税額控除」の課題を解決し控除金額を正しく計算するために導入される、請求書の発行と受領に関する制度だ。請求書を発行する企業は、税務署へ適格請求書の発行事業者の登録申請を行い⇒必要事項が記載された適格請求書を作成し発行し⇒発行した適格請求書の控えを作成し保存する。つまり請求書発行の工数が増える。また、連動して請求書受領の際の工数も確実に増える。

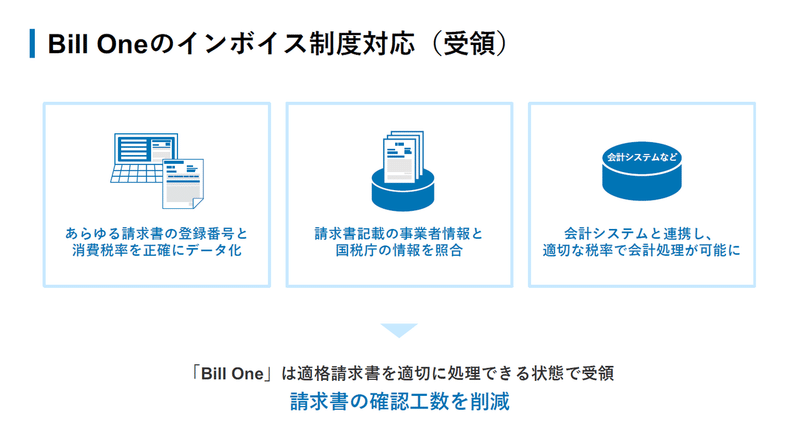

Bill Oneを導入すれば、フォーマットに沿った適格請求書の作成⇒適格請求書の発行(紙・電子の両方に対応)⇒控えの電子保存(電帳法にも対応)が可能となり、導入すれば発行工数削減が可能になる。受領に際しても、あらゆる請求書の登録番号と消費税率を正確にデータ化し⇒請求書記載の事業者情報と国税庁の情報を照合し⇒会計システムと連携し、適切な税率で会計処理が可能になる。つまり受領した請求書の確認工数を削減できる。

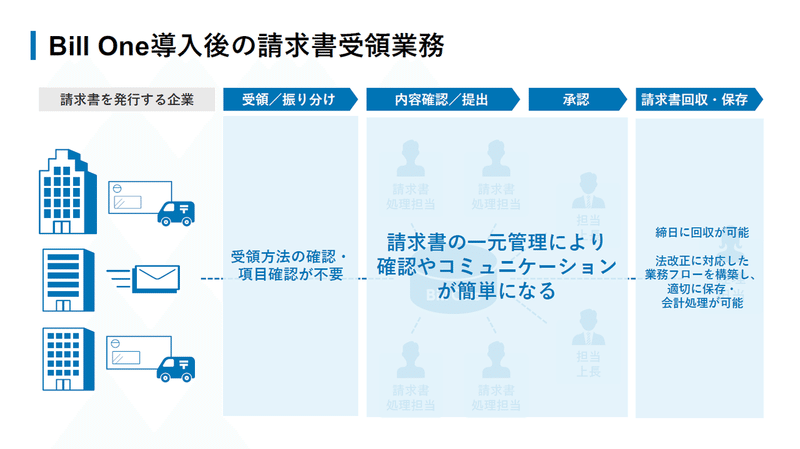

◎BILL Oneで実現する業務効率化

現状すでに、取引先によって異なる形式の請求書の対応で工数が増えており、一元管理が困難になっている。Bill One請求書発行の場合は、リスト作成・請求書作成⇒Bill Oneにアップロード⇒自動発行、と非常にシンプルになる。受領業務も、受領/振り分け(受領方法の確認・項目確認が不要)⇒内容確認/提出⇒承認(請求書の一元管理により確認やコミュニケーションが簡単になる)⇒請求書回収・保存(締め日に回収が可能、法改正に対応した業務フローを構築し適切に保存・会計処理が可能)、という一気通貫したフローとなる。

例えば、郵送で紙の請求書を送ってくるクライアントがあるとする。受領の宛先をBill OneにすることでBill Oneが郵便物を開封し、スキャンし電子データ化してシステムに取り込み一元管理する。電子メールの送付先をBill One にすれば、メール添付で来る請求書もシステムに取り込む。どんな請求書でも発行でき、受け取れるのだ。

請求書の受領・発行ともBill Oneが対応することで、取引先に負担を与えず請求書業務のDXを加速し業務を効率化する。法改正にも対応できる。会社の業務は増える一方で多岐に渡る。クラウドシステムを使って効率・生産性を上げる検討を。

■特別講演

インボイス制度で変わる経理業務

~実務上の論点にアプローチ~

金子真一税理士事務所代表

合同会社ピナクル・コンサルティング代表

金子 真一氏

1992年広島大学経済学部経済学科卒業後、東洋信託銀行(現三菱UFJ信託銀行)に入社。主に決算業務を担当し金融商品会計等を導入。2002年から住友信託銀行(現三井住友信託銀行)に移り、主に税務業務を担当。税効果会計、消費税の適正化、連結納税の導入によるタックスプランニング、BEPS対応のほかグループの税務ガバナンス構築等を担当。東京国税局、大阪国税局の税務調査対応は2桁に及ぶ。働きながら税理士受験すること20年以上で、2018年5科目合格。2019年に退職し、東京の目黒にて独立開業。TKC会員。消費税インボイス制度の対応支援や会計システムを中心とした仕組み作り等、実務担当者目線で会計、税務を俯瞰したコンサルティングを実施。その他連結納税対応支援や企業の税務人材育成などにも取り組む。

今回の請求書等に関する制度改正で変わるポイントは以下。【消費税インボイス】=請求書等に消費税額の記載があっても、消費税上は、一定の要件を満たさないと消費税を支払ったとは認められない。【改正電子帳簿保存法】=電子取引により受け取った請求書等が電子データの場合、法人税及び所得税上は紙での保存が認められず、電子データでの保存が義務化。よって従来の、消費税はコストではないという概念/証憑の保存省略/クレジットカード利用明細/記帳代行等の一括請負/紙保存の業務フロー、に影響が出る。

◎消費税のポイント/インボイス制度のポイント、帳簿への記載要件

預り消費税と支払い消費税の差額を国に納付するのが基本。インボイス制度は消費税の負担者ではなく納税者=事業者に影響がある。なお、事業者には課税事業者と免税事業者があるが、免税事業者にも消費税は支払わなければならない。

令和5年のインボイス制度導入後も、3万円未満の公共交通機関(船舶、バスまたは鉄道限定。航空機は除く)など、インボイスの保存を省略できる事項はある。しかし限定列挙された9項目以外は、帳簿へ一定の事項を記載する必要がある。課税仕入れの相手方の氏名または名称及び住所または所在地、など非常に細かい事項の帳簿記載を求められる(免除される場合や事項もある)。また、例えば「売り手負担の送金手数料」についても多様な税務処理パターン、細かい帳簿記載事項が税務署より提示されているのが現状だ。

◎インボイス制度、ゴールへのアプローチ/増加する業務

押さえておきたいポイントは以下。

① 販売・営業部門と購買・仕入部門、そして経理部門の3区分それぞれにゴールを設定

② 販売・営業部門は、販売先にインボイスを交付できるようにする

③ 購買・仕入部門は、仕入れ先によっては二重課税となるリスクと消費税がコストになることを理解する/業務フローを見直す/税務調査を見据えた証憑の保存ルールに変更する

④ 経理部門は、決算・申告ができるよう取引にインボイス制度に係るフラグ※を設定する/販売・営業部門と購買・仕入部門の対応をサポートする

※フラグ=消費税区分や適用税率など、取引の種類を識別する情報、旗

本社や親会社は、グループ会社のサポートもしなければならない。また、例えば課税業者と非課税業者を使い分ける立場の建設業の“一人親方”に発注元(課税事業者)が仕事を依頼する場合、一人親方の利益を従来同様に維持するためには複雑な支払い(計算)方式が求められる。

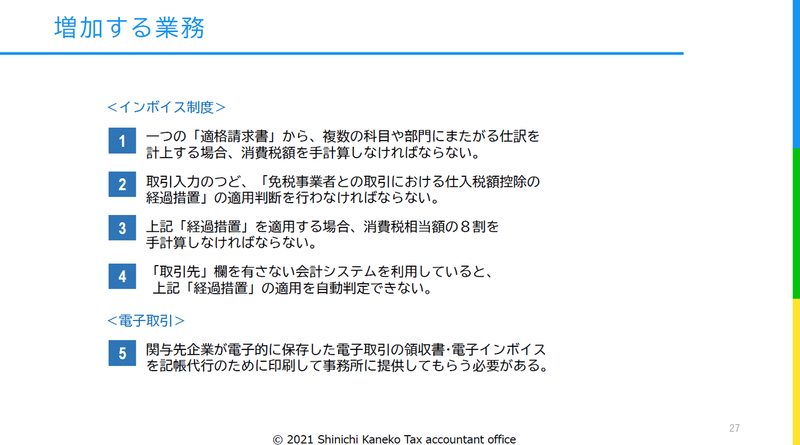

インボイス制度で業務は格段に増加する。例えば一つの「適格請求書」から複数の科目や部門にまたがる仕訳を計上する場合は、消費税額を手計算しなければならない。個別に税込金額を示す場合、端数処理が問題になる可能性がある。また、請求書の有無やインボイスの要件チェック、記帳要件の充足確認、インボイスの管理・保存などのために事務フローも見直す必要がある。経過措置確認や仕訳、記帳の負荷も増える。電子データの保存にあたっては、真実性と可視性の担保と検索機能確保が大変であろう。税務申告書ももちろん変わる。

インボイス以外によるコスト増は誰の責任か?コスト管理も重要になる。また、不動産の転貸や、共同所有の不動産賃貸、共同所有物件の売却にも細かな税務対応が求められる。そして免税事業者との取引とその影響についても考慮・対応する必要がある。

◎未来に向けた経理・税務業務

増加する業務に対応するには、効率化・IT化=システムで討ち取るしかない。

・消費税が普通にコストになる

・会計(経理)システムが帳簿記載要件を満たせない場合、税務リスクが発生

・システムのインフラ整備は加速する⇒電子インボイス、証憑保存、適格請求書発行事業者の自動チェック等

・業務量の増加に対してマンパワーで立ち向かうか、ITで効率化するかは経営判断

税理士の数も業務対応キャパシティも限られ、仕事を断られて大量の“税理士難民”が発生する可能性もある。早めの依頼・相談をお勧めする。今回の制度改正を会計・税務業務のIT化推進へのよい契機と捉え、システムで討ち取る仕組み作りに取り組んで頂ければ幸いだ。

2022年8月25日(木) オンラインにて開催・配信

ここから先は

文藝春秋digital

月刊誌『文藝春秋』の特集記事を中心に配信。月額900円。(「文藝春秋digital」は2023年5月末に終了します。今後は、新規登録なら「…